0120095919(0120-095-919)は、三菱UFJ銀行が提供するカードローン「バンクイック」からの支払い督促を目的とした電話番号です。

この連絡を無視することは、自宅や勤務先への督促、ブラックリスト入りなど、様々なリスクを招く恐れがあります。

もし現在、バンクイックの支払いが難しい状況に直面しているのであれば、一人で抱え込まず、できるだけ早い段階で専門家に相談し、債務整理などの解决策を探ることをおすすめします。

※本記事で紹介しているサービス等にはPRを含みます

※本記事では独自のアンケート調査結果を掲載しています

アンケート募集期間:2023/12

アンケート回答者:6名

募集媒体:クラウドソーシング

募集タイトル:バンクイックから支払いの督促が来たことがある方限定のアンケート

0120095919は、三菱UFJ銀行カードローン「バンクイック」の支払い確認電話

0120095919(0120-095-919)は、三菱UFJ銀行が提供するカードローン「バンクイック」の支払いが確認できない利用者に対して行う電話連絡の番号です。

この番号に折り返し電話をすると、「支払いが確認できない方へお電話しました」というアナウンスが流れた後、自動的にオペレーターに繋がります。

オペレーターとの通話では、主に滞納金の支払い予定日について尋ねられるので、正直に支払える日を伝えることが大切です。

もしすぐに支払いが難しい状況であれば、そのことを正直に伝え、分割払いなどの対応が可能かどうか相談してみるのも一つの方法でしょう。

支払い予定が立たないからと言って、0120095919(0120-095-919)からの電話を無視するのは得策ではありません。そのような対応を取ると、督促の頻度や強度が増していくことになります。

最初は携帯電話や自宅への連絡が中心ですが、それらを無視し続けていると、次は勤務先にも電話がかかってくる可能性があります。在籍確認であれば1回の電話で済むこともありますが、返済督促の場合は何度も職場に連絡が入ることになるでしょう。

家族や職場に迷惑をかけないためにも、0120-095-919から電話があった時点で、速やかに対応することが大切です。

支払いが難しい状況なら、早めに専門家に相談し、借金の減額や督促の停止など、適切な対応を取ることが賢明だと言えるでしょう。

\24時間受付中/

複数のローンを滞納している場合、金利の低いものから返済するのが賢明

もし複数のローンの支払いが滞っている状況なら、金利の低いローンから優先的に返済するのが得策です。

金利が低いということは、借入金額が同じでも支払い総額が少なくて済むということを意味します。つまり、金利の低いローンを先に返済することで、全体の返済期間を短縮できるのです。

借入期間が長引けば長引くほど、支払う利息の総額は大きくなります。したがって、金利の低いローンをできるだけ早く完済することが、借金地獄からの脱出への第一歩となるでしょう。

銀行系カードローンは、消費者金融系よりも金利が低い傾向にある

三菱UFJ銀行の「バンクイック」をはじめとする銀行系のカードローンは、アコムやアイフルなどの消費者金融系カードローンと比べて、金利が低く設定されている傾向があります。

主要なカードローンの金利と遅延損害金の一覧表

| 会社名 | 金利 | 遅延損害金金利 | |

|---|---|---|---|

| 銀行系カードローン | 三菱UFJ銀行カードローン「バンクイック」 | 1.8%〜14.6% | 1.8%〜14.6% |

| 三井住友銀行カードローン | 1.5%〜14.5% | 20% | |

| みずほ銀行カードローン | 2.0%〜14.0% | 19.9% | |

| 楽天銀行スーパーローン | 1.9%〜14.5% | 19.9% | |

| 消費者金融系カードローン | アコム | 3.0%〜18.0% | 20.0% |

| アイフル | 3.0%〜18.0% | 20.0% | |

| プロミス | 4.5%〜17.8% | 20.0% | |

| レイク | 4.5%〜18.0% | 20.0% |

この表から明らかなように、バンクイックの遅延損害金は、他のカードローンと比べても低く設定されています。

したがって、複数のローンを滞納している場合、金利と遅延損害金の両方が低いバンクイックから優先的に返済するのが、完済への近道だと言えるでしょう。

\24時間受付中/

金利の低いローンを先に返済することで、利息の支払いを抑えられる

金利の低いカードローンを優先的に返済することで、支払う利息の総額を抑えながら借金を減らしていくことができます。

0万円を借り入れて24ヶ月で完済する場合

| 毎月返済額 | 返済総額 | |

|---|---|---|

| 金利14% | 24,006円 | 576,144円 |

| 金利18% | 24,962円 | 599,088円 |

借入時の金利が低いほど、返済総額を少なくすることができます。さらに、金利が低ければ、同じ返済金額でもより多くの元本を返済できるため、全体の返済期間も短縮できます。

複数のローンの返済順序で迷ったら、できるだけ金利の低いカードローンから返済するのが賢明な選択だと言えるでしょう。

バンクイックの返済が難しくなる前に、3つの対策を検討しよう

バンクイックの返済期日が近づいているのに、支払いが難しそうだと感じたら、何もせずに滞納するのは得策ではありません。期日前に何らかの対策を講じることが、事態の悪化を防ぐ鍵となります。

三菱UFJ銀行側としても、借り主からの連絡なしに突然滞納されてしまうと、状況が掴めないまま督促の電話をかけざるを得なくなります。

- 携帯電話に頻繁に督促の電話がかかってくる

- 自宅に督促の電話や督促状が届く(家族にバレる可能性大)

- 勤務先に督促の電話がかかってくる(同僚や上司にバレる可能性大)

- 信用情報機関に延滞情報が登録される(ブラックリスト入り)

- カードローンが利用停止となり、残債の一括請求書が届く

- 裁判所から「支払い督促状」または「訴状」が送られてくる

- 財産が差し押さえられる

信用情報に滞納の記録が残ってしまうと、新規のクレジットカード契約やローン契約などが難しくなります。

ブラックリストの情報は5年間消えないため、長期にわたって不便な生活を強いられる可能性があります。

支払期日前に、資金を確保したり返済金額の負担を減らしたりすることで、最悪の事態を回避するのが賢明だと言えるでしょう。

\24時間受付中/

家計を見直して、固定費を削減する

返済に充てる資金を捻出するには、まず毎月の支出を見直し、削減できそうな項目を探すのが効果的です。

「「もうギリギリの生活だ」と思っていても、意外と削れる余地があるものです。食費などの変動費は削減が難しく、切り詰めても一時的な解決にしかなりません。むしろ、固定費に着目して見直すのがポイントです。

不要なサブスクリプションの解約

不要なサブスクリプションを解約することで、毎月の固定費を減らせます。

YouTubeプレミアムやAmazonプライム、動画配信サービス、漫画レンタルサービスなど、使用頻度の低いサブスクがあれば、解約を検討しましょう。

人気のサブスク一覧

| サブスク名 | 月額料金 |

|---|---|

| YouTubeプレミアム | 1,180円 |

| Amazonプライム | 500円 |

| YAHOO!プレミアム | 508円 |

| 動画配信サービス(Hulu、Netflixなど) | 約1,000〜2,000円 |

| 漫画レンタルサービス | 約300〜3,000円 |

これらを全て解約すれば、月に3,000円から5,000円ほどの費用を浮かせることができるでしょう。

電気やガスの会社を変更する

また、電気やガスの会社を変更するのも一案です。特に電気とガスをセットで乗り換えると、単体で契約するよりも費用が下がる場合があります。

地域によっておすすめの会社は異なるので、複数の会社から見積もりを取り、最も削減効果の高い契約を選ぶと良いでしょう。

\24時間受付中/

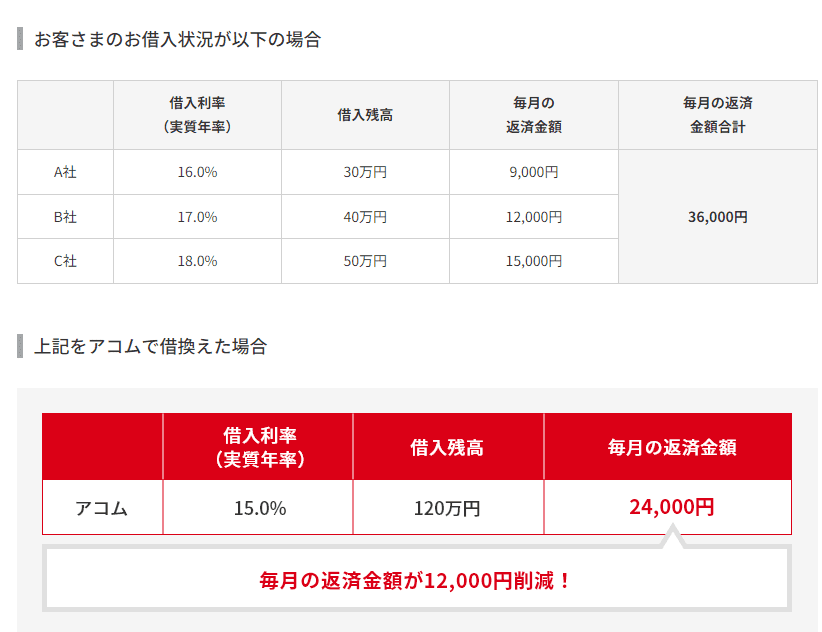

借り換えで利息負担を減らす

複数の会社からお金を借りている場合、借り換えによって利息の負担を減らせる可能性があります。

借り換えのメリットは以下の通りです。

- 支払う利息を減らせる可能性がある

- 早期に返済が完了する

- 返済日が1日にまとめられる(複数社から借りている場合)

ただし、借り換えには審査があり、完了までに数日から数週間かかることもあります。返済日ギリギリでは間に合わない恐れがあるので、余裕を持って申請するのが賢明です。

借り入れ先が1社の場合は2つの選択肢がある

借り入れ先が1社だけなら、より金利の低いカードローンに乗り換えるのがおすすめです。

審査に通れば、そのお金で元の借金を返済し、翌月からは金利の低い会社に返済すれば良いのです。

ただし、低金利のカードローンほど審査が厳しい傾向にあります。

複数社から借り入れしている場合にはおまとめローンで借金を1本化する

一方、複数の会社から借りている場合は、おまとめローンで借金を1本化するのが有効です。これにより利息の払いすぎを防げます。

特に消費者金融のおまとめローンは、必ず金利が下がるようになっているのでおすすめです。

返済日も1日にまとめられ、残高管理が楽になるというメリットもあります。

\24時間受付中/

専門家への早期相談で、最悪の事態を防ぐ

支出の削減や借金の一本化などの対策を講じてもなお返済が困難な場合は、法律事務所に相談して利息のカットや借金額の減額を検討するのが賢明です。

法律事務所では、毎月の返済に苦しむ人のために債務整理を行い、月々の返済負担を和らげるサポートをしています。債務整理を依頼すると、督促の電話もストップします。

(取立て行為の規制)

第二十一条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。(中略)

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、弁護士法人若しくは弁護士・外国法事務弁護士共同法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。(以下省略)

引用:貸金業法21条|e-GOV法令検索

貸金業法21条では、債務者が弁護士や司法書士に債務の処理を委託した場合、貸金業者は正当な理由なく電話や訪問などで弁済を要求してはならないと定められています。

つまり、債務整理を弁護士に依頼することで、督促の電話から解放されるのです。これにより、返済に追われることなく、落ち着いて債務整理の相談に臨むことができます。

債務整理には、依頼者の借金額や返済能力に応じて、以下の3種類の方法が用意されています。

\24時間受付中/

任意整理:翌月以降の利息や遅延損害金を免除

任意整理とは、債権者と交渉を行い、翌月以降の利息や遅延損害金の支払いを免除してもらう方法です。利息の支払いがなくなることで、元本の返済に集中でき、完済までの期間も短縮できます。

また、任意整理では債権者を指定できるため、関係を維持したい債権者とは交渉を行わないという選択もできます。

ただし、元本自体の減額は交渉できないため、借金額が比較的少なく、安定した収入がある人に向いています。

個人再生:借金総額を最大1/10まで減額

個人再生は、裁判所に再生計画案を提出し、認められれば借金の元本を減額できる方法です。

借金額に応じて減額幅が決まり、最大で元本の1/10まで減らすことができます。減額後の元本は、3年から5年かけて分割返済します。状況によっては、家や車などの財産を手元に残しながら、借金を減らせる場合もあります。

個人再生は、安定した収入はあるものの、利息のカットだけでは返済の負担が大きすぎる人に適しています。

自己破産:借金を0円に

自己破産は、裁判所に破産を宣告してもらい、認められれば借金が全額免除される方法です。

無職の人でも利用が可能で、家や車などの財産は手放す必要がありますが、借金がゼロになるため、人生の再スタートを切ることができます。

経済的な困難は、誰にでも起こり得ます。重要なのは、問題から目を背けずに、適切な助けを求めることです。

借金の返済に追われ、将来に向けた貯金もできない状況なら、専門家に相談して現状打破の一歩を踏み出すことをおすすめします。

\24時間受付中/