0367573095(03-6757-3095)から着信があったら、それはジャックスからの支払い督促電話の可能性が高いと考えられます。

この電話に応答せず、そのまま放置してしまうと、自宅に督促状が届いて家族に知られてしまったり、最悪の場合は法的手段に発展してしまう恐れがあります。

もし未払い金がある場合は、すぐにでも折り返しの連絡を入れ、誠意を持って支払いの意思を伝えることが大切です。

心当たりがない場合でも、間違い電話や手続き上の不備の可能性もあるので、折り返しの連絡を入れて用件を確認するのが賢明でしょう。

今すぐ借金を返せなくても、支払い督促の電話を止める方法はあります。まずはメールフォームでの相談から、弁護士への無料相談につなげましょう。

アヴァンス法務事務所なら何度でも相談料無料、24時間いつでも債務整理の進捗をLINE@で確認できるなどの強みがあります。

\24時間受付中/

※本記事で紹介しているサービス等にはPRを含みます

0367573095はジャックスコンタクトセンターの番号

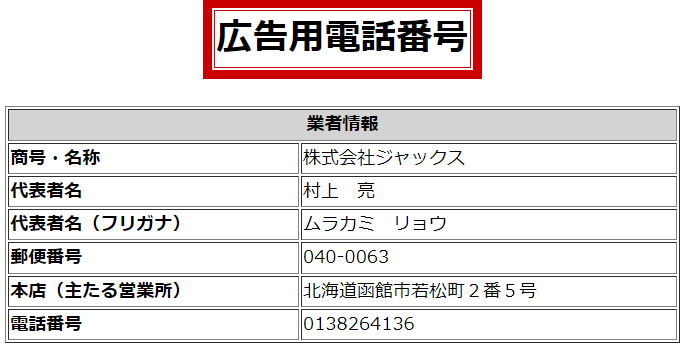

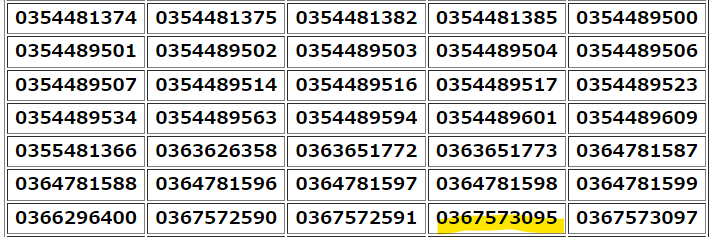

0367573095(03-6757-3095)は、株式会社ジャックスの連絡先です。支払いの督促や手続き不備の確認などの目的で使用されている可能性が高いと言えます。

の番号は金融庁の広告用電話番号一覧にも掲載されており、ジャックスの正規の連絡先であることが確認できます。

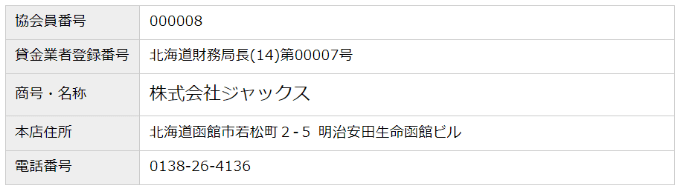

株式会社ジャックス基本情報

| 社名 | 株式会社ジャックス JACCS CO., LTD. (Japan Consumer Credit Service) |

| 本社住所 | 東京都渋谷区恵比寿4丁目1番18号 恵比寿ネオナート |

| 設立 | 昭和29年6月29日 |

| 従業員 | 161億3,818万円 |

| 事業内容 | クレジット事業 カード・ペイメント事業 ファイナンス事業 海外事業 |

| 懲戒処分歴 | なし |

| 加盟団体 | 北海道財務局(14)第00007号 日本貸金業協会 第000008号 株式会社CIC 株式会社日本信用情報機構 全国銀行個人信用センター |

| 公式サイト | 株式会社ジャックス会社概要 |

北海道財務局から正式な貸金業登録を受けた貸金業者であり、日本貸金業協会などの業界団体にも所属しています。

ジャックスからの借金が多額で返済の目処が立たない場合、すぐに督促電話を止めたいなら、弁護士に借金減額の無料相談をするのが賢明です。

ジャックスカードの支払期日と確認方法

ジャックスカードの支払期日は毎月27日に設定されており、キャッシングの引き落としも同日に行われます。

利用明細はオンラインで確認可能なので、支払期日を把握し、計画的な利用を心がけることが大切です。

- インターコムクラブへ会員登録

- ホーム画面左側のメニューから「ご利用代金明細」を選択

- 任意のカード利用明細を選択

ジャックスからの電話連絡に心当たりがない場合

ジャックスからの予期せぬ電話に戸惑うかもしれませんが、クレジットカード以外にもローン関連の連絡である可能性を考慮しましょう。

家族がジャックスのサービスを利用していたり、連絡がつかない場合に自宅に電話がかかってくることもあり得ます。

第7条(お支払い)

ジャックスカード会員規約・VISAカード|ジャックスカード会員規約

4.カード利用による支払金は、原則として毎月末日に締切り、締切日の翌月から毎月27日(金融機関が休業日の場合は翌営業日とします。カード利用による支払金は支払日の前日までに指定口座にご用意願います。)に前項の方法によりお支払いいただきます。なお、事務上の都合により翌々月以降の27日(金融機関が休業日の場合は翌営業日とします。)からお支払いいただくことがあります。また、本会員の都合によりお支払いいただけない場合で当社が適当と認めたときは、当社は金融機関に再度口座振替の依頼をすることができるものとします。

まれに、登録情報の誤りが原因で間違い電話がかかってくるケースもあります。

間違い電話でしたが何回も間違った方の

引用:電話帳ナビ

名前を確認されました。

間違いとわかると謝罪してくれました

間違い電話の原因としては、以下のケースが考えられます。

- 利用者側が会員登録時に電話番号を誤って入力した

- ジャックス側が会員登録情報を誤って登録してしまった

ジャックスでは会員情報の確認作業を行っていますが、本人確認書類に記載のない電話番号の間違いは見落とされやすく、そのまま登録が完了してしまう可能性があります。

通常の電話連絡であれば大きな問題にはなりませんが、自分の名義が不正に利用されている場合は重大な事態につながるおそれがあります。

気付かぬうちに高額な利用がなされ、損害が拡大するリスクもあるのです。

したがって、無視するのは避け、ジャックスに連絡して登録内容を確認してもらうのが賢明な対処法だと言えるでしょう。

ジャックスの0367573095からの督促を無視するとどうなる?

ジャックスからの支払い督促電話に応答せず、放置し続けると、問題は想定以上に深刻化してしまう恐れがあります。

ジャックスカードの強制的な利用停止措置、延滞金の一括請求、信用情報機関へのブラック登録など、借金問題は加速度的に悪化の一途をたどるでしょう。

さらには、法的措置に発展し、裁判沙汰になるリスクもあるのです。

遅延損害金が雪だるま式に膨らむ危険性

督促電話を無視し続けると、まず遅延損害金が発生し始めます。

支払期日の翌日から年率20%という高率の遅延損害金が元本に上乗せされていくのです。

2.遅延損害金について

カードご利用のお客様へ|JACCS

約定の返済金の支払を遅滞したときは支払期日の翌日から支払日に至るまで当該支払元本に対し、また期限の利益を喪失したときは期限の利益喪失の日の翌日から完済の日に至るまで元本残高に対し、年20.00%を乗じた額の遅延損害金をお支払いいただきます。

例えば、10万円の支払いを90日間延滞すると、遅延損害金は5,041円にも上ります。つまり、放置すればするほど、借金額は加速度的に膨らんでいくのです。

早期の対応が遅延損害金の増加を抑える鍵となります。

| 遅延損害金 | |

|---|---|

| 30日 | 1,699円 |

| 60日 | 3,342円 |

| 90日 | 5,041円 |

遅延損害金を抑えるには、早期の返済が有効ですが、資金繰りが厳しい場合は、弁護士や司法書士に相談し、債権者との交渉を依頼するのも一つの方法です。

無料相談を行っている法律事務所もあるため、遅延損害金の増加を防ぎたい方は、まずは相談してみることをおすすめします。

督促の本格化と家族へのバレリスク

無視を続けると、電話や書面による督促が本格化します。

当初はそれほど頻繁ではありませんが、次の支払期日を越えたあたりから電話の頻度が増え、2回目、3回目の請求書が送られるなど、催促の勢いが増していきます。

書面では「お振込みのご案内」という通知が自宅に届きます。同封された振込用紙を使って早めに支払いを済ませ、支払い後の控えは証明となるので一定期間保管しておくとよいでしょう。

電話や郵便物の頻度が高まると、家族に怪しまれる恐れもあります。家族にバレたくない方は、催促が本格化する前に対応することをおすすめします。

ジャックスカードの利用停止と一括返済請求

ジャックスからの催促電話や書面を無視し続けると、利用停止措置が取られ、クレジットカードやローンが使えなくなります。

第11条(会員資格の喪失とカードの利用停止・返却) 1.会員が、次のいずれかに該当したときは、当社は会員に通知することなく当社が貸与したすべてのカードの利用について、全部又は一部の停止、会員資格の喪失、法的措置、その他必要な措置をとることができるものとします。また、当社はこれらの措置とともに加盟店にカードの無効を通知することがあります。(1)入会、届出、調査等に際し虚偽の申告をした場合。(2)本規約のいずれかに違反した場合。(3)当社に対する支払債務の履行を1 回でも怠った場合。(以下省略)

ジャックスカード会員規約|JACSS

延滞から数日は一時的な停止で、支払いが確認されれば2〜3日で解除されるのが一般的ですが、連絡なしに延滞が続くと完全な利用停止となり、未払い債務の一括返済を求められます。

家族との共有カードやETCカードも使えなくなるため、家族にバレるリスクが高まるでしょう。

ジャックス債権回収サービスによる本格的な回収活動

ジャックスからの催促を無視し続けると、ジャックス債権回収サービスという債権回収専門会社が債権の回収担当するようになります。

ジャックス債権回収サービスは法務大臣の許可を得た正規の債権回収会社で、金融機関から債権を買い取り、回収業務を行います。

- ジャックス債権回収サービスに移ると催促はどうなる?

-

ジャックス債権回収サービスに債権回収が移ると、催促は以下のように変わります。

ジャックス債権回収サービス催促の流れ- 「ご案内」書類の送付(一括請求の催促書類)

- 電話や訪問での回収努力

- 支払い督促状や訴状の送付

- 財産差し押さえ

電話や郵便物の頻度が高まり、自宅への訪問もあり得ます。

本人以外には契約内容は言わないものの、訪問されれば家族にバレる可能性は格段に上がるでしょう。

電話や訪問などの頻度が増し、プレッシャーは一層強まるはずです。

ブラックリスト入りで信用に大きな傷

支払いの延滞が2ヶ月以上に及ぶと、信用情報機関に延滞情報が登録され、いわゆるブラックリストに載ってしまいます。

- 現在利用中のクレジットカードの利用停止

- 新規カードの発行審査落ち

- キャッシングやカードローンの申込拒否

これにより、、信用に基づく契約のほとんどが通らなくなります。

- 信用情報機関とは?日本の主な信用情報機関を教えて

-

信用情報機関は、クレジットカードやローン契約の取引情報などを管理・登録している会社です。日本の金融機関は必ず信用情報機関3社のいずれかと連携しています。

1社に情報が登録されると、全ての信用情報機関で同様の情報が記載されます。

日本の主な信用情報機関は以下の3社です。

日本の主な信用情報機関

ジャックスは、CICとJICCに取引情報を登録すると同時に、全国銀行個人信用情報センターの取引情報の確認も行っています(ジャックスカード会員規約|ジャックスカード会員規約)。

- なぜ信用情報機関に載ると審査に通らなくなるの?

-

クレジットカードやキャッシング、カードローンなどの契約は、「この人は後日必ずお金を払ってもらえる」という信用を基に行われます。

金融機関は審査の際、安定した収入があるか、他社で未払いがないかなど返済能力を信用情報機関の情報を参考にして判断しています。

延滞情報が載っていると「この人は契約通りにお金を払えない人」と認識され、審査落ちの原因となるのです。

信用情報機関に登録された情報は5〜10年間残るため、長期にわたって借金問題の影響を受け続けることになります。

最終通告である「催告書」が届く

延滞から3ヶ月以上が経過すると、「催告書」と呼ばれる書面が内容証明郵便で送付されます。

これは債権者からの最終通告であり、無視すれば法的手段に訴える可能性が高いことを示唆しています。

- 内容証明郵便とは?

-

内容証明郵便は、郵送される文章の内容、送付された日時、差出人、受取人等の情報を郵便局が証明してくれる特別な郵便方法です。これにより、受取人が「書面を受け取っていない」や「そのような書面は送られていない」といった主張ができなくなります。

この段階では、未払い代金の一括返済を求められ、分割払いの申し出が受け入れられる可能性は極めて低いでしょう。

自力での解決は難しいため、裁判所からの書類が届く前に、弁護士や司法書士に相談し、早急な対策を講じることが賢明でしょう。

裁判所から「支払督促」や「訴状」が届き、法的措置へ

催告書を無視し続けると、ついに裁判所から「支払督促」または「訴状」が特別送達という方法で郵送されてきます。

これらは裁判所が発行する公式な書類であり、無視することは許されません。

- 特別送達とは?

-

特別送達は、裁判所が郵送する際の特別な方法で、本人に直接手渡しが行われます。自宅で手渡しできない場合は職場に届けられる可能性もあります。

郵便局員から直接手渡された「裁判所」と名の付く書類は、正式な郵送物であり、無視せずに対応する必要があります。

- 支払督促とは?督促の流れも解説

-

支払督促は債権者の申し立てに基づき、裁判所が正当性を認めた場合に行われ、無視し続けると強制執行の対象となります。

支払督促を無視していると、裁判所からの仮執行宣言が行われ債権者は強制執行の申し立てができます。

- 訴状とは?裁判の流れも解説

-

訴状は債権者が実際に裁判を起こした際に送られてくるもので、判決で支払命令が確定すると、弁護士でも覆せなくなり、給与や財産が差し押さえられる可能性があります。

- 差押え財産はどんなものがある?

-

差押え対象となる主な財産には、以下のようなものがあります。

主な差押財産

- 売掛金

- 給与

- 預貯金

- 家

- 車

- 電化製品

- 美術品

- 宝飾品

給与の場合、手取り金額の一部または33万円を超える部分が差押えの対象となります。(民事執行法施行令第152条)

生活に必要な家具や仕事に必要な道具、実印や1ヶ月分の食料などは差押えが禁止されていますが、それ以外の物は差押えの対象となります。

差し押さえられた財産を取り戻すことは困難です。

ジャックスからのしつこい支払い催促電話を止めるには

ジャックスからのしつこい支払い催促電話を即座に止めるには、二つの効果的な方法があります。

- 折り返しの電話で支払う意思を伝える

- 法律事務所に依頼して債務整理を行う

資金繰りの目処がついている場合は、電話で事情を説明し、支払いの猶予を求めるのも一案ですが、長期的な解決策とは言えません。

一方、債務整理は、借金に苦しむ人を救済するための国が認めた制度であり、多くの人に活用されています。

法律事務所に依頼すると、事務所から債権者に「受任通知」が送られ、債権者と債務者の間に法律事務所が入ることで、債務者への直接的な催促ができなくなります。

(取立て行為の規制)

貸金業法|e-GOV法令検索

第二十一条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

(中略)

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、弁護士法人若しくは弁護士・外国法事務弁護士共同法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

これによって、頻繁にかかってくる電話も止むのです。

さらに、債務整理を通じて利息や遅延損害金の免除、借金額の大幅な減額が実現する場合もあります。

なお、債務整理には任意整理、個人再生、自己破産の3種類があります。

| 債務整理種類 | 任意整理 | 個人再生 | 自己再生 |

|---|---|---|---|

| 概要 | 債権者と直接交渉 将来の利息や遅延損害金の免除を目指す | 裁判所に再生案を提出 借金額を1/5〜1/10まで減額できる | 裁判所で破産宣告手続きを行う 借金が全て免除される |

| 交渉相手 | 各債権者 | 裁判所 | 裁判所 |

| メリット | 債権者を選んで交渉可能 | 元本自体を1/5〜1/10まで減額可能 家や車といった資産も残せる | 借金額が0円になる |

| デメリット | 信用情報機関に情報が載る 元本は減らない | 信用情報に載る 官報に氏名と住所が公開される | 信用情報に載る 官報に氏名と住所が公開される 家や車などの資産は残せない |

2022年の司法統計によると自己破産件数は70,602件、個人再生件数は9,856件でした。任意整理の正確な数字は不明ですが、年間100万件以上とも言われています。

費用面では、任意整理が1社につき約2万〜5万円なのに対し、個人再生や自己破産は約20万〜50万円と高額になります。

借金の額が比較的少なく、家族に知られたくない人は、任意整理を選択すると希望通りの債務整理が実現するかもしれません。

自分に適した方法がわからない場合は、減額診断を試してみるのもよいでしょう。

借金問題から解放され、新たな人生をスタートさせるためにも、ぜひ勇気を持って一歩を踏み出してください。