奨学金は、多くの学生にとって、学費や生活費をまかなう上で欠かせない存在です。しかし、卒業後、就職活動が思うようにいかず、返済が困難になってしまうケースも少なくありません。そんなとき、債務整理という選択肢が頭に浮かぶ人もいるでしょう。

結論から言えば、奨学金は債務整理の対象です。

この記事では、「債務整理」と「奨学金」というキーワードで検索している人に向けて、これらの関係性や、返済が困難な場合の具体的な解決策について解説します。

債務整理とは

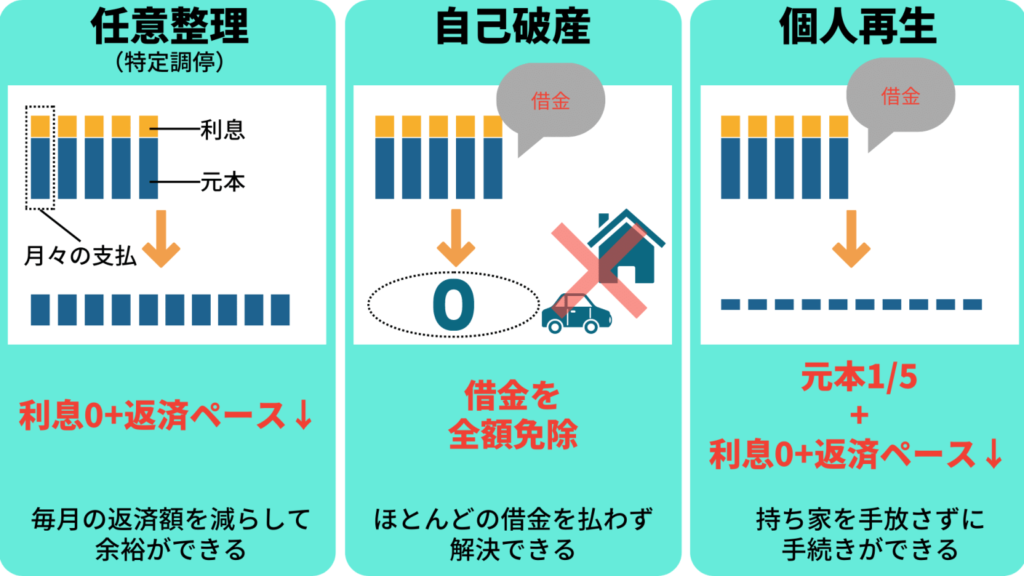

債務整理とは、借金を整理し、支払いが難しくなった債務を見直して減額したり、免除を受けたりするための法的な手続きです。代表的な債務整理の方法には次の3つがあります。

- 任意整理:債権者と交渉して返済条件を緩和する手続き

- 個人再生:裁判所を通じて借金の一部を減額する方法

- 自己破産:全ての借金を免除してもらう代わりに財産を手放す手続き

以下は、債務整理の種類ごとの特徴、メリット、デメリットをわかりやすくまとめた表です。

| 債務整理の種類 | メリット | デメリット |

| 任意整理 | – 将来利息や遅延損害金の減額が可能- 財産の処分が不要- 裁判所を通さないシンプルな手続き | – 元本は減額されない- 債権者の同意が必要- 信用情報に事故情報が登録される(ブラックリスト入り) |

| 個人再生 | – 借金を大幅に減額(最大5分の1程度)- 持ち家を維持できる- 一部の財産を守れる | – 裁判所の認可が必要で手続きが複雑- 原則3年間の分割返済が必要- 債務額によっては認可されないこともある |

| 自己破産 | – 借金全額が免除され、経済的に再スタートできる- ほとんどの借金が免除(公的債務を除く) | – 高価な財産や持ち家の処分が必要- 信用情報に長期間の事故情報が記録される- 浪費やギャンブルなどが原因の場合は免責が認められない |

奨学金は債務整理できるが注意点もある

奨学金は債務整理の対象となる可能性があります。しかし奨学金の返済を「任意整理」に含めるのは難しいケースが多く、「個人再生」や「自己破産」であれば奨学金も対象に含めることが可能です。ただし、それぞれの手続きには注意点があります。

任意整理における奨学金

任意整理では、奨学金は一般的に整理対象外となります。なぜなら、奨学金の金利が低く、返済期間も長期に設定されているため、他の高利息の借金が優先されたり、任意整理の効果が薄かったりするためです。また、奨学金の返済には親族が連帯保証人として関わっていることが多く、仮に任意整理の対象とした場合、保証人に返済義務が移る可能性があるため、慎重な対応が必要となります。

個人再生や自己破産の場合

個人再生では、裁判所の認可を得て債務全体を減額し、原則3~5年間での分割返済計画を立てることが可能です。このプロセスに奨学金も含められることがあります。自己破産においても奨学金が免責の対象になる可能性がありますが、浪費やギャンブルが原因の場合は免責が認められないこともあります。

なお、奨学金返済の猶予制度や減額返還制度といった公的支援を利用することで、任意整理に頼らずに返済を調整することも可能です。経済的困難を証明する書類が必要ですが、条件を満たせば最大15年の支払い延長や返済猶予が得られます。

債務整理は借金問題の解決策として有効ですが、選択する前にいくつかの重要な点を慎重に検討する必要があります。以下に、それぞれのポイントを具体的に解説します。

奨学金の債務整理をする前に考えるべきポイント

奨学金の債務整理をする前に考えるべきポイントは、以下の3つです。

1. 返済猶予制度や減額返済制度の利用

奨学金を提供する JASSO(日本学生支援機構) には、返済が困難な場合に利用できる支援制度があります。

- 返還期限猶予制度:病気や失業などで収入が著しく減少した場合、最長10年間返済を一時停止することが可能です。

- 所得連動返済型制度:収入が一定水準を下回る場合、月々の返済額を減額し、負担を軽減する仕組みです。

まずこれらの制度を活用し、無理なく返済できる方法がないか確認してみてください。債務整理の手続きを避けられれば、信用情報への影響を防げます。

2. 信用情報への影響

債務整理をすると、個人の信用情報に事故情報(ブラックリスト)が記載されます。また、債務整理をしなくても借金を2~3ヶ月滞納することでも事故情報が記載されるため注意が必要です。おもに以下のような影響を与えます。

- クレジットカードの発行停止:債務整理後、数年間は新規のカード発行が難しくなります。

- ローンの利用制限:住宅ローンや自動車ローンなど、融資がしばらく利用できなくなる可能性があります。

- 金融機関の審査通過が難しくなる:信用情報は約5〜10年残るため、その間は金融商品を使った新たな契約が難しくなります。

3. 家族への影響(保証人の責任)

奨学金の返済が滞ると、保証人(多くの場合は親族)に対して請求が移ります。特に次のような点を考慮する必要があります。

- 返済請求の移行:債務整理によって本人が返済義務を免除されても、保証人にはその義務が残るため、家族への負担が発生します。

- 保証人との相談が重要:事前に保証人に相談し、返済に関する合意を得ておくことで、家族内のトラブルを避けられます。

奨学金の債務整理の流れと手続きの進め方

奨学金の債務整理の手続きは、専門家である弁護士や司法書士に依頼するのが一般的です。以下は、基本的な手続きの流れです。

- 無料相談の予約

まず、弁護士事務所や法テラスで無料相談を受けます。 - 借金状況の整理

奨学金や他の借金の詳細を整理し、どの方法が適切かを検討します。 - 手続きの開始

弁護士が債権者と交渉し、必要に応じて裁判所へ申し立てを行います。 - 返済計画の策定

個人再生や任意整理の場合、返済計画が策定されます。 - 完了と新たな生活のスタート

手続き完了後、返済計画に沿って新たな生活を始めます。

無料相談をおこなっている事務所は多く、近場に事務所がなくても出張相談などに対応しているところもあるため、まずは無料で相談できる事務所に問い合わせることをおすすめします。

奨学金の返済が困難な場合の対処法

債務整理以外にも、奨学金の返済が困難な場合の対処法はいくつかあります。

- 日本学生支援機構への相談: 日本学生支援機構では、返済が困難な場合に、返還の猶予や減額などの措置を講じる制度があります。

- 弁護士や司法書士への相談: 弁護士や司法書士に相談することで、自分の状況に合った最適な解決策を見つけることができます。

- 他の支援制度の利用: 自治体によっては、奨学金返済の支援制度を設けている場合があります。

まとめ

奨学金の返済に困った場合、債務整理は有効な手段のひとつですが、JASSOの奨学金は簡単に整理できない点に注意が必要です。銀行系奨学金や他の借金については、任意整理や個人再生などで負担軽減が見込めます。まずは、奨学金の支援制度を活用し、それでも厳しい場合は専門家に相談することが大切です。

債務整理は将来の信用にも影響を与えるため、慎重に検討し、必要ならば弁護士などの専門家にアドバイスを求めましょう。